Die Vermögensverwaltung für Privatkunden ist ein "Winner Takes All"-Markt. Das ergab eine Studie der Unternehmensberatung McKinsey & Company.

In ihrem Bericht"Attention to retail: Why winners take all in retail asset management"stellte das Beratungsunternehmen fest: "Die Top-Manager mit den höchsten Zuflüssen übertreffen die Konkurrenz nicht nur marginal, sie dominieren das Feld."

Diese Dynamik ist in Europa besonders stark. Der Aufstieg von passiven und alternativen Anlagen begünstigt hier die größten Akteure.

McKinsey analysierte: "Relative Mittelzuflüsse korrelieren zwar mit der Anlageperformance, sind ihr aber nicht proportional. Stattdessen gilt: Die Gewinner holen alles."

Dies deutet darauf hin, dass "vertriebliche Exzellenz" für Manager den entscheidenden Unterschied machen kann.

Die Ergebnisse

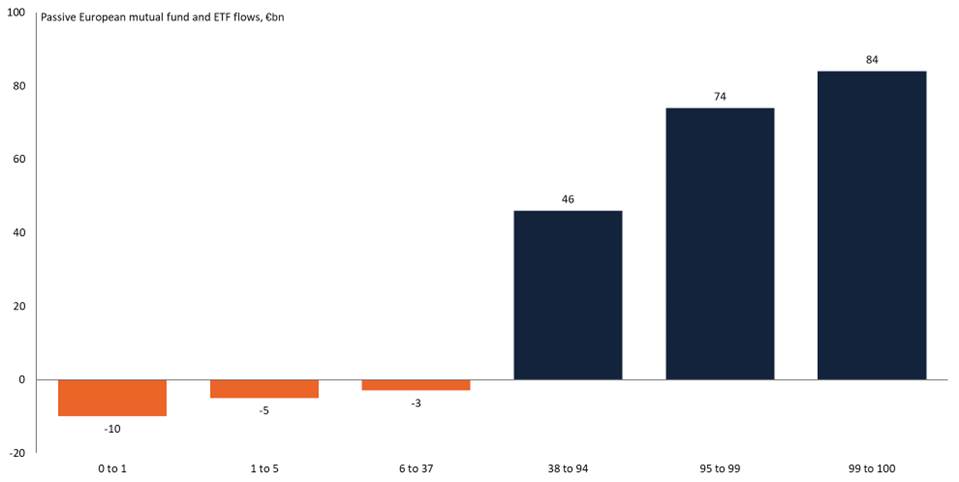

Die Grafik zeigt: Die besten 1% der passiven Manager erhielten 41% der gesamten Branchenzuflüsse. Die besten 5% kamen auf fast 80%. Die schlechtesten 1% waren hingegen für 56% der gesamten Abflüsse verantwortlich.

Grafik 1: Verteilung der Nettozuflüsse in passive Fonds nach Perzentil, Jan bis Aug 2024

Quelle: McKinsey & Company, EFAMA.

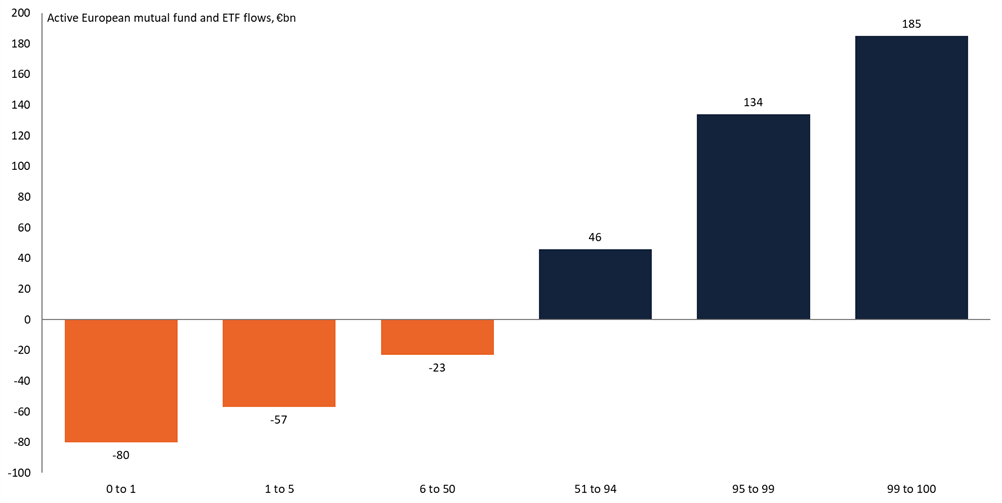

Bei aktiven Managern war die Dynamik noch ausgeprägter. Hier gibt es eine größere Performance-Streuung zwischen den Fonds. Über die Hälfte der Branchenzuflüsse ging an die besten 1%.

Grafik 2: Verteilung der Nettozuflüsse in aktive Fonds nach Perzentil, Jan bis Aug 2024

Quelle: McKinsey & Company, EFAMA.

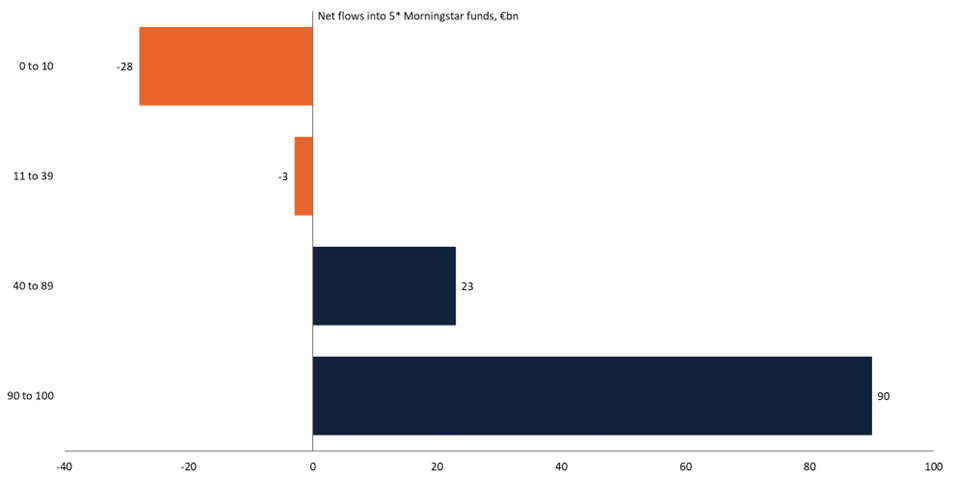

Auch bei Fonds mit fünf Sternen von Morningstar zeigten sich Spitzenzuflüsse. Das beste Dezil vereinnahmte über 100% der Nettozuflüsse in dieser Kategorie. Das legt nahe, dass andere Faktoren als die Anlageperformance für die Zuflüsse wichtig waren.

Grafik 3: Verteilung der Nettozuflüsse in 5-Sterne-Morningstar-Fonds nach Perzentil, Jan bis Aug 2024

Quelle: McKinsey & Company, Morningstar Direct, EFAMA.

Vertriebliche Exzellenz

McKinseys Analyse ergab: Manager mit "vertrieblicher Exzellenz" konnten Vermögenswerte besser sammeln. Dies gelang selbst bei ungünstigen Produkten.

Anders ausgedrückt: Manager mit einem effektiven Vertriebsteam und einer guten Marketingstrategie können die Konkurrenz übertreffen. Dies gilt auch, wenn sie Produkte mit ungünstigen Markttrends oder schwacher relativer Performance anbieten.

Umgekehrt können Manager mit einem ineffektiven Vertrieb und einer schwachen Distributionsstrategie hinter ihren Wettbewerbern zurückbleiben. Dies selbst dann, wenn ihre Produkte in vorteilhaften Marktsegmenten mit starker relativer Performance angesiedelt sind.

Vertriebliche Exzellenz ist zudem oft "nachhaltig". Die Manager mit den höchsten Zuflüssen setzen sich Jahr für Jahr durch. Sie verfügen offenbar über eine überlegene Distributionsstrategie im Vergleich zu ihren Wettbewerbern.

McKinsey befragte Top-Performer. Diese gehörten meist einem von drei Archetypen an: "Produzenten im großen Maßstab" (at-scale product providers), "Investment Alpha-Suchende" (investment alpha-seekers) oder "gebundene Vermögensverwalter" (captive AMs). Letztere profitieren von bevorzugtem Zugang zu einem Vertriebsnetzwerk.

Abschließendes Wort

Obwohl der Bericht keine konkreten Firmennamen nennt, gibt es in Europas ETF-Branche wahrscheinlich einige "Produzenten im großen Maßstab". BlackRock, DWS und State Street Global Advisors zogen laut LSEG Lipper im November Zuflüsse von über 4 Milliarden Euro an.

Ein mögliches Beispiel für einen "gebundenen Vermögensverwalter" ist Fideuram. Die D-X Plattform des Unternehmensverzeichnete dank des riesigen Vertriebsnetzwerks der Intesa Sanpaolo – Italiens größter Bankengruppe – in den letzten Monaten hohe Zuflüsse.

Ein "Investment Alpha-Sucher" hat in Europa bei ETFs noch keine signifikanten Ströme ausgelöst – zumindest nicht aufgrund außergewöhnlicher Anlageperformance. Das Rennen um die Marktführerschaft läuft jedoch auf Hochtouren.