JP Morgan Asset Management (JPMAM) plant die Einführung seiner „Laddered Overlay“-ETFs in Europa. Diese Strategie nutzt Optionsschutz, um Anleger vor Kursverlusten an den Aktienmärkten zu schützen.

Europäische Versionen der beiden in den USA gelisteten Laddered-Overlay-ETFs des Hauses seien in Vorbereitung, berichten zwei mit den Plänen vertraute Personen.

Ähnlich wie beiBuffer-ETFs, kombinieren Laddered-Overlay-Strategien eine Long-Position in Aktien, einen Put-Spread zur Absicherung gegen Abwärtsrisiken und eine kurzlaufende Call-Option „out-of-the-money“. Der Verkauf der Call-Option finanziert den Schutz, begrenzt aber effektiv die potenzielle Aufwärtsrendite.

Im Gegensatz zu Buffer-Strategien werden die Put-Spreads jedoch monatlich angepasst. Der Fonds hält stets drei Tranchen von 3-Monats-Put-Spreads, die jeweils um einen Monat versetzt sind.

Eine weitere Besonderheit: Die Struktur der Put-Spreads wird komplett „out-of-the-money“ gestaltet. Das bedeutet, der Schutz greift erst, wenn der Markt um einen bestimmten Betrag gefallen ist – bei den ETFs von JPMAM sind es 5 %. Der Schutz besteht bis zum Ausübungspreis des Short-Puts, der in der Regel weitere 15 % unter diesem Niveau liegt. Danach sind Anleger wieder Verlusten ausgesetzt.

Bei Buffer-ETFs beginnt der Abwärtsrisikoschutz üblicherweise bei null.

Wie bei denCovered Call ETFsvon JPMAM, basiert die zugrunde liegende Long-Position auf den „Research Enhanced“-Strategien des Hauses, die auf Benchmarks ausgerichtet sind. Im Fall des JPMorgan Hedged Equity Laddered Overlay ETF (HELO) ist dies der S&P 500, im Fall des JPMorgan Nasdaq Hedged Equity Laddered Overlay ETF (HEQQ) der Nasdaq-100.

JP Morgan lehnte eine Stellungnahme ab.

Seit seiner Auflage im September 2023 hat der HELO laut Morningstar Direct beeindruckende 3,2 Milliarden US-Dollar an verwalteten Vermögen (AUM) angezogen. Der HEQQ, der in diesem März auf den Markt kam, sammelte 26 Millionen US-Dollar ein.

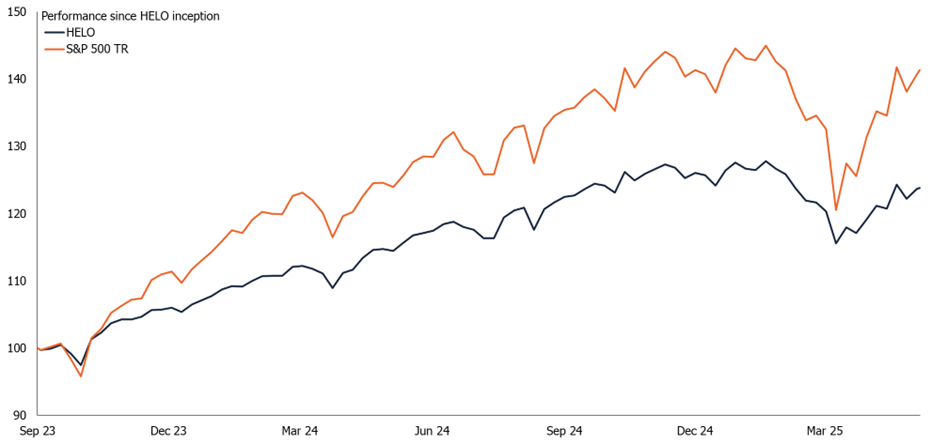

Wie die nachfolgende Grafik zeigt, bleiben ETFs mit Abwärtsrisikoschutz in steigenden Märkten tendenziell hinter dem Aktienmarkt zurück, weisen aber in Abverkaufsphasen geringere Verluste auf.

Grafik 1: Performance von HELO im Vergleich zum S&P 500 seit Auflage, 2023 bis heute

Quelle: Morningstar Direct

Aus diesem Grund waren sie im US-Markt für altersgerechte Anlagen beliebt. Dieses Segment ist in den USA groß und wächst, ist aber in Europa noch sehr klein.

WieETF Streamkürzlich untersuchte, könnte sich dies jedoch ändern. Regulatorische Hürden nehmen ab und eröffnen Emittenten eine potenziell lukrative Chance. JP Morgan scheint einer derer zu sein, die davon profitieren wollen.