Einleitung

ETFs haben in Europa in den vergangenen Jahren stark an Beliebtheit gewonnen – nicht zuletzt wegen ihrer geringen Kosten, hohen Transparenz und einfachen Handelbarkeit. Entscheidend für den Anlageerfolg ist dabei die richtige Ausführungsstrategie, die sogenannte „Best Execution“. Sie bestimmt, wie effizient ein ETF gehandelt wird und welchen Preis Anleger letztlich zahlen.

Mit der Weiterentwicklung des ETF-Marktes haben sich auch die Handelsmethoden verändert. Der Handel zum Nettoinventarwert (NAV) spielt heute eine geringere Rolle, während „Risk“-Trades“ über Request-for-Quote-(RFQ)-Plattformen zunehmend dominieren. Laut Daten von Jane Street entfielen 2023 bereits 53,5 Prozent aller ETF-Trades in Europa auf RFQ-Plattformen – ein deutlicher Anstieg gegenüber 43,4 Prozent im Jahr 2020. Grund dafür ist die fragmentierte Marktstruktur in Europa, die eine effiziente Preisfindung über zentrale Handelsplätze erschwert. Parallel dazu wächst die Bedeutung des algorithmischen Handels, der institutionellen Anlegern neue Möglichkeiten bei der ETF-Execution eröffnet.

[Bild einer Grafik zu ETF-Execution] Quelle: BlackRock

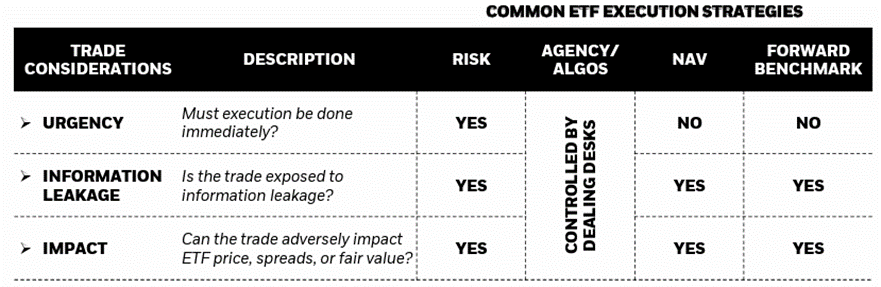

Gängige Execution-Strategien

Risikotransfer („Risk Trade“) Bei dieser Methode senden Buyside-Händler eine Anfrage an mehrere Liquiditätsanbieter, die um den besten Preis konkurrieren. Sie erhalten eine Quote – also Geld-, Brief- oder Zwei-Wege-Kurse – und können die Order zum besten Angebot sofort ausführen. Das Marktrisiko geht unmittelbar auf den Liquiditätsanbieter über, der den ETF anschließend in seiner Bilanz managt.

Algorithmischer Handel

Automatisierte Handelsalgorithmen helfen, große Orders effizient umzusetzen und den Marktimpact zu begrenzen. Sie teilen umfangreiche Orders in kleinere Tranchen auf und orientieren sich an Parametern wie Preis, Volumen oder der Ausführungszeit. Besonders für institutionelle Investoren ist dies eine bevorzugte Methode, um Kosten zu minimieren und die Ausführung zu optimieren.

Beim NAV-Handel wird der Ausführungspreis an den zukünftigen Nettoinventarwert des ETFs gekoppelt. Händler erhalten Preisangebote mit einem Spread zum erwarteten NAV und erfahren den endgültigen Ausführungspreis erst nach Veröffentlichung des offiziellen Werts am Tagesende. Bis dahin tragen sie das Risiko kurzfristiger Marktschwankungen.

Forward Benchmark

Buyside-Händler können eine Order platzieren, deren Ausführung an den ETF-Kurs zu einem festgelegten zukünftigen Zeitpunkt gebunden ist und mit einem Spread zur Ziel-Benchmark bewertet wird. Bis zur tatsächlichen Durchführung trägt der Liquiditätsanbieter das Risiko möglicher Marktschwankungen, kann die gesamte Order jedoch zum vereinbarten Zeitpunkt ausführen.

Die Wahl der passenden Execution-Strategie

Die Vielzahl an ETF-Listings an unterschiedlichen Börsen hat in Europa zu einem fragmentierten Markt geführt, in dem viele ETFs am Sekundärmarkt nur gering gehandelt werden. Im Vergleich zu den USA ist das Handelsvolumen deutlich niedriger, weshalb Buyside-Händler derzeit den Handel über RFQ-Plattformen bevorzugen.

Dort profitieren sie von wettbewerbsfähigen Preisen und einer sofortigen Ausführung, ohne auf die oft eingeschränkte Börsenliquidität angewiesen zu sein. Mit der wachsenden Nutzung von ETFs durch Privatanleger und der zunehmenden Integration von Handelsalgorithmen verändert sich diese Dynamik zwar allmählich, doch es wird noch einige Zeit dauern, bis ein signifikanter Teil des Handelsvolumens wieder an die Börsen zurückkehrt.

Wichtigste Erkenntnisse

Die ETF-Execution hat sich weiterentwickelt und bietet Händlern heute mehr Optionen.

RFQ-Plattformen sind derzeit die dominierende Methode für die ETF-Execution in Europa.

Das Liquiditätsprofil eines ETFs ist entscheidend, um zu verstehen, wie man ihn effizient handelt.